La primera década del siglo XXI fue testigo de una crisis financiera internacional comparable solo con la ocurrida en la década de los treinta del siglo anterior, conocida como la Gran Depresión Mundial. La crisis ocurrió en el sistema financiero de los Estados Unidos y de ahí se expandió al resto del mundo, en especial a Europa, con lo cual fue un fenómeno de las economías avanzadas, aspecto que marca una diferencia con el resto de crisis ocurridas en las décadas previas.

La crisis estalló en setiembre de 2008 y consistió en el virtual colapso del sistema financiero de los Estados Unidos, considerado uno de los más avanzados y complejos del mundo. En esencia, al igual que otras crisis financieras, fue una crisis de sobreendeudamiento, que dejó una lección: nadie puede gastar por encima de sus ingresos, de manera indefinida.

El alto grado de integración mundial de los sistemas financieros nacionales determinó una rápida propagación de la crisis, cuya manifestación máxima ocurrió en setiembre de 2008 con la caída y posterior desaparición de los bancos de inversión, símbolos de Wall Street, hecho que desató una recesión sincronizada a nivel mundial en 2009. Luego, los gobiernos de todo el mundo pusieron en marcha programas de estímulo económico, que implicaban aumentos en el gasto público, muchas veces financiados con deuda externa, de modo que la reducción en la inversión privada, consecuencia de la crisis, fuera temporalmente reemplazada por inversión pública.

Sin embargo, la mayor deuda generó una crisis fiscal, que explica en gran medida la situación europea posterior. Una crisis de la magnitud descrita es un fenómeno multicausal.

LA DESREGULACIÓN FINANCIERA Y EL AVANCE DE LAS TIC FUERON CLAVES

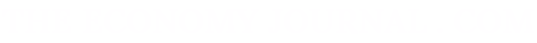

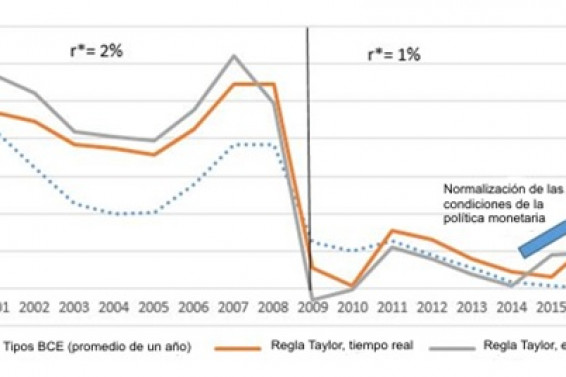

En efecto, la desregulación financiera y el avance de las tecnologías informáticas y del internet fueron factores clave que combinados con otros, como la reducción de las tasas de interés de la Reserva Federal, configuraron una combinación explosiva. El resultado fueron productos financieros sofisticados, cuyas complejidades impedían que el sistema financiero cumpliera con una de sus funciones principales: medir el riesgo.

El resultado fueron productos financieros exóticos, complejos y opacos, que hacían difícil la medición del riesgo.

Hasta 1999 en los Estados Unidos existían dos tipos de bancos: los comerciales, que reciben ahorros y otorgan préstamos y cuentan con un seguro de depósitos y los de inversión que reciben dinero de los usuarios y lo colocan en la bolsa de valores u otras alternativas; no tienen seguro de depósitos y desde 1999 fueron fusionados.

Los bancos comerciales otorgaron préstamos hipotecarios a clientes de alto riesgo, denominados "subprime”, generando así una burbuja inmobiliaria; las personas compraban viviendas porque accedían fácilmente a un crédito bancario; esto ocurría porque a su vez los bancos vendían el préstamo a bancos de inversión, quienes los colocaban en la bolsa de valores y los revendían a cualquier inversionista en el mundo.

El sistema funcionaba mientras las viviendas subían de precio alimentadas por el boom crediticio. El estallido de la burbuja inmobiliaria a fines de 2005 produjo que los bancos embargaran las viviendas a medida que los precios de las mismas se reducían, pues ya no tenía sentido seguir pagando el crédito cuando el valor de la vivienda era menor que la deuda pendiente con el banco.

LAS CRISIS ECONÓMICAS SE REPITEN DESDE HACE CUATRO SIGLOS

La ausencia de regulación y supervisión adecuada en un contexto de avances tecnológicos estuvo en el corazón de la crisis.

Las economías emergentes sufrieron los impactos de la crisis de los países avanzados a través de los canales comercial y financiero. El primero de ellos se manifestó en la reducción de la demanda por exportaciones, mientras que el segundo en el encarecimiento del crédito. Ambos determinaron la expansión de la recesión en 2009.

No obstante, y a diferencia de las economías europeas, países como el Perú financiaron el programa de estímulo económico con ahorros de años previos, con lo cual no hubo necesidad de aumentar el endeudamiento. Es decir, mantuvo la solidez macroeconómica en un entorno mundial, caracterizado por lo contrario.

A pesar de las diferencias en cuanto a los matices, la crisis descrita no es un hecho nuevo. Desde el siglo XVII con la crisis de los tulipanes en Holanda, se trata de un fenómeno recurrente. El boom crediticio inicial genera la burbuja en el precio de cualquier activo, que en la mayoría de los casos han sido acciones y viviendas.

Cuando los precios dejan de subir, colapsa la burbuja y se revierte el auge: el resultado es una crisis financiera, cuyo alcance y magnitud depende del involucramiento de los sistemas financieros. La historia económica importa, pues las burbujas especulativas se repiten con diferentes activos desde hace cuatro siglos.